英伟达市值登顶,还会继续爆发式增长吗?专家分析未来发展趋势

科技公司在智能芯片领域的整体投资成本目前过高,这种局面难以长期持续。英伟达未来难以持续爆发式增长,更可能保持温和增长

文|吴俊宇 顾翎羽

编辑|谢丽容

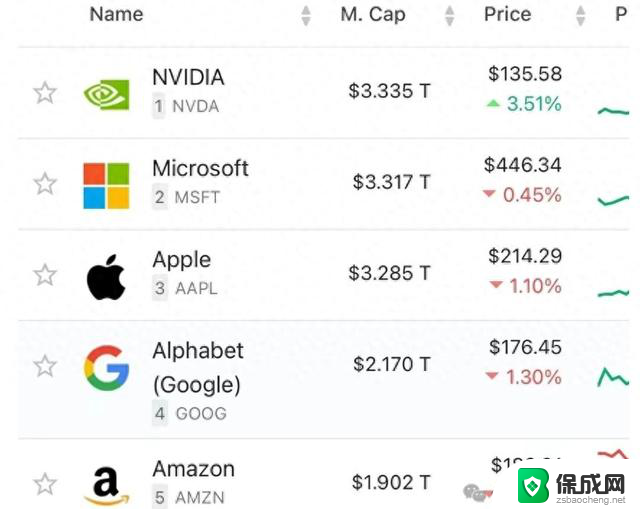

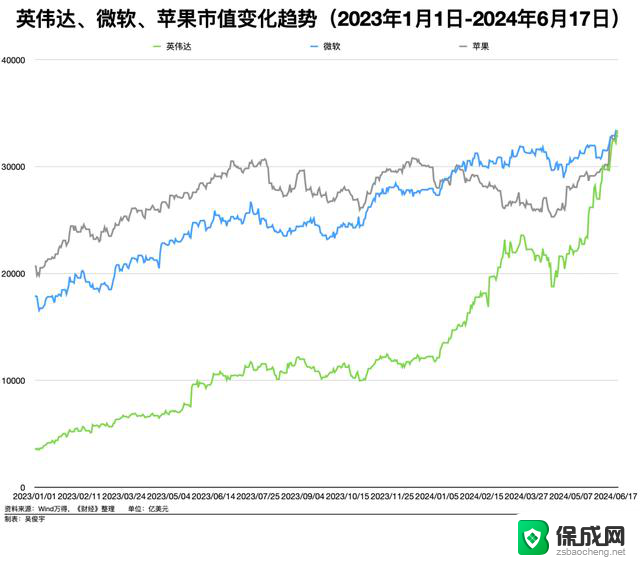

北京时间6月19日,英伟达(NASDAQ: NVDA)超越微软,成为全球市值最高的企业。截至美国东部时间6月18日下午收盘时,英伟达收盘价135.58美元,上涨3.51%,总市值3.34万亿美元。

目前美股市值前五的企业分别是,英伟达(3.34万亿美元)、微软(3.32万亿美元)、苹果(3.29万亿美元)、谷歌(2.17万亿美元)、亚马逊(1.90万亿美元)。股价、市值更多是市场反应的“滞后指标”。英伟达、微软、苹果市值非常接近,三者排名随时可能易位。

道琼斯市场数据显示,2001年以来,微软、苹果、亚马逊、埃克森美孚和通用电气曾相继成为美股市值最高的公司。其中苹果保持这一地位的时间最长。2024年以来,英伟达股价已上涨174%。同期纳斯达克综合指数上涨19%,标准普尔500指数上涨15%。

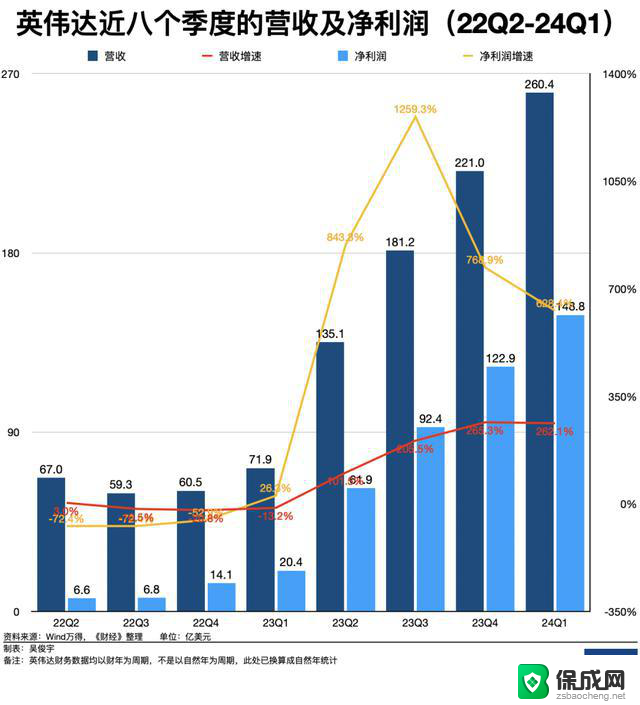

2024年一季度,英伟达公布调整后每股收益为6.12美元,营收为260亿美元,分别较去年同期增长461%和262%。尽管英伟达股价已远超分析师预期,但多数分析师仍对其持续看好。

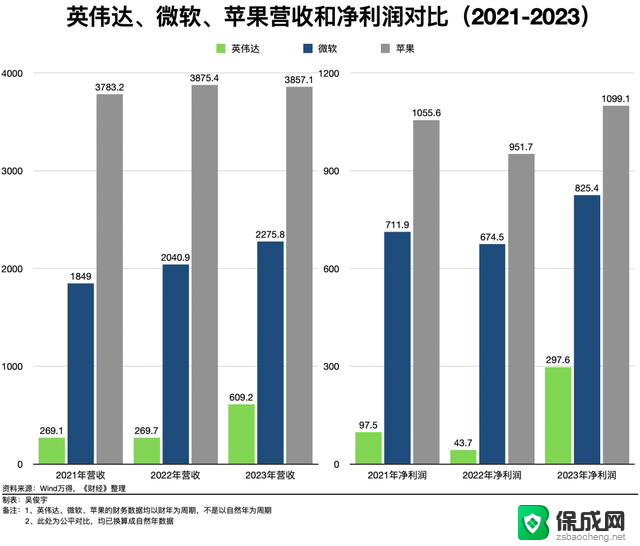

目前,英伟达的营收规模、利润规模与微软和苹果存在较大差距。2024年一季度,英伟达营收260.4亿美元,远远落后苹果的907.5亿美元和微软的618.6亿美元。2024年一季度,英伟达净利润为148.8亿美元,远远落后苹果的339.2亿美元和微软的222.9亿美元。

通常有稳定利润的企业使用市盈率(P/E,也就是市值/净利润,滚动市盈率计算方法是将公司市值除以过去12个月净利润)估值。截至2024年一季度,英伟达的滚动市盈率是73.7,微软的滚动市盈率是37.9,苹果的滚动市盈率是26.2。

英伟达的市盈率远高于微软、苹果。市场对英伟达的估值并非完全基于其当前盈利能力,而是基于其增长前景。高市值,背后是投资人的高预期。

支撑英伟达市值增长的内核在变硬。

2024年一季度,英伟达营收260.4亿美元,同比增长262.1%;净利润148.8亿美元,同比增长628.4%。英伟达已连续三个季度(2023年三季度-2024年一季度)维持200%以上的营收增速。英伟达已经连续四个季度(2023年二季度-2024年一季度)维持600%以上的净利润增速。

英伟达增长动力是AI芯片。目前它的主要客户是科技公司,尤其是云计算公司(如微软、亚马逊、谷歌、甲骨文等)。它们的数据中心需要采购数万枚甚至数十万枚英伟达的先进AI芯片。一枚英伟达H100芯片售价约为3万美元,一枚英伟达A100芯片售价约为1万美元。截至2024年一季度,英伟达数据中心收入在总营收中占比87%。

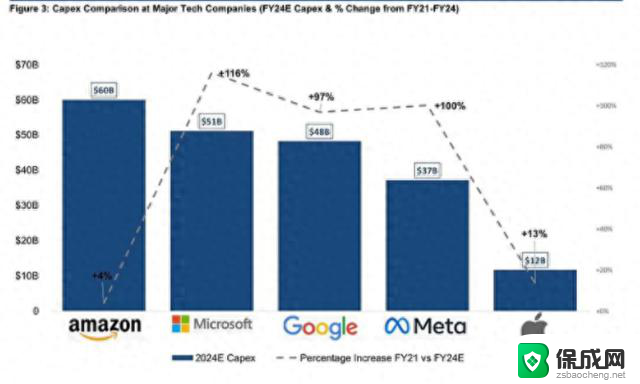

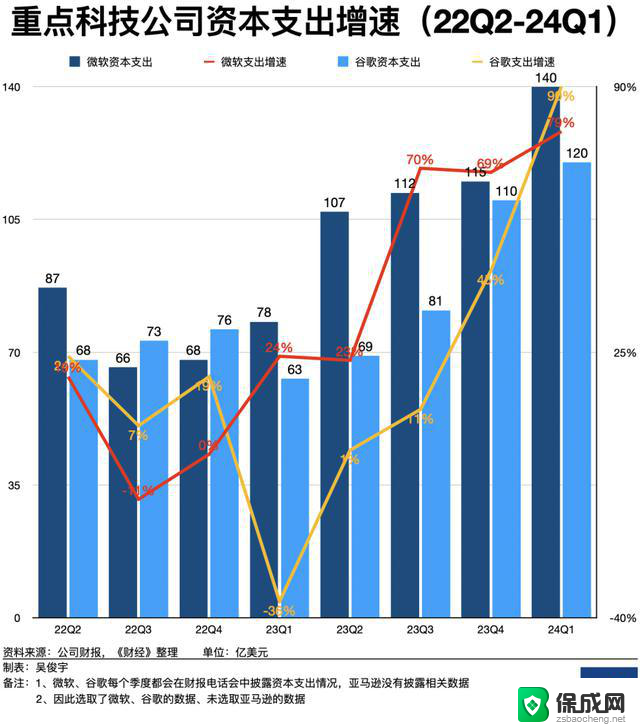

英伟达营收高速增长是科技公司资本支出高速增长的结果。英伟达管理层2024年一季度财报电话会中披露,英伟达的AI芯片主要采购者是科技公司,尤其是云计算公司。2024年一季度,云厂商在英伟达数据中心收入中占比45%,高达102亿美元。按照这一数据计算,云厂商在英伟达总营收中占比39%。

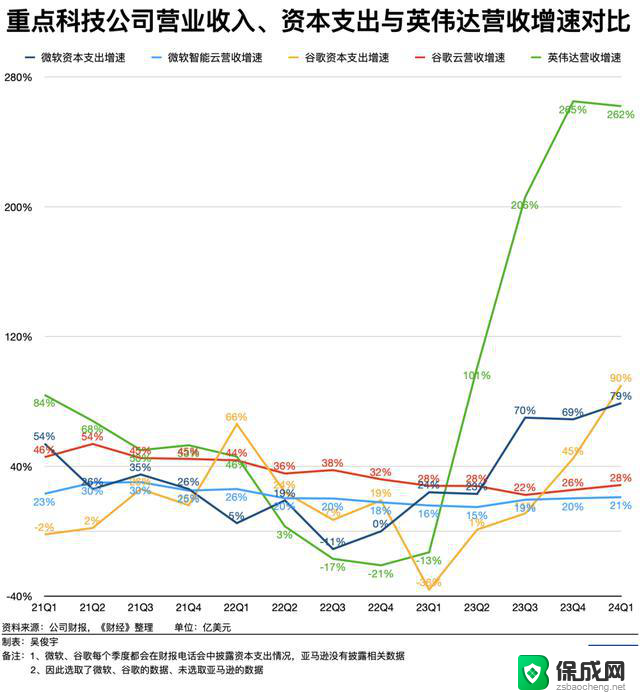

从财务角度看,英伟达的收入增速和主要云厂商(微软、亚马逊、谷歌、甲骨文)的资本支出增速基本是正相关的。近三个季度(2023年三季度-2024年一季度),微软资本支出平均增速超过70%。2024年一季度,谷歌资本支出增速超过90%。甲骨文管理层判断,2025财年(2024年6月-2025年6月)的资本支出将是2024财年的两倍。

至少在未来12个月,英伟达的业绩增长会有坚实的基础。亚马逊、微软、谷歌、Meta甲骨文,这五大美国科技公司管理层2024年一季度财报电话会均表示。正在大幅采购英伟达的AI芯片,2024年-2025年资本支出将保持高速增长。比如,美国科技公司Meta预计,2024年将采购35万枚H100芯片。英伟达H100售价约为3万美元。Meta仅芯片采购就要支出约100亿美元。

英伟达业绩指引显示,2024年二季度营收预计将达到280亿美元,毛利率约为74.8%。半导体研究机构TechInsights数据显示,英伟达2023年数据中心AI芯片总出货量385万颗。摩根士丹利预计英伟达2024年出货量将超过400万颗。瑞银报告显示,英伟达的交货期已从三个季度缩短至一个季度。随着产能释放,英伟达在2024年将继续保持高速增长。

更重要的是,英伟达目前在AI芯片产业链难以被替代。富国银行数据显示,英伟达在数据中心AI芯片市场拥有98%的市场份额,第二名的AMD市场份额仅为1.2%,第三名的英特尔不足1%。

英伟达推出产品的速度已和其增长前景密切相关。英伟达此前三代AI芯片V100系列、A100系列、H100系列均取得了成功。6月2日,英伟达创始人黄仁勋在演讲中宣布,公司将于2025年发布Blackwell芯片的高性能版本Blackwell Ultra。随后计划于2026年推出新的AI芯片平台Rubin,2027年推出Rubin的高性能版本Rubin Ultra版本。

英伟达的高速增长对它的竞争对手并不是利好消息。一位芯片公司技术人士今年2月曾表示,英伟达对全球数据中心芯片的预算产生了虹吸作用。客户的数据中心预算有限,即使资本支出在增长,大多数预算也被用于采购英伟达,其他厂商能分到的很有限。

AMD是英伟达在AI芯片市场的主要竞争对手之一。花旗银行预测,AMD的MI300系列AI芯片2024年全年销售额预计为20亿美元,远低于英伟达数据中心业务2024年一季度的226亿美元营收。

国际市场调研机构Gartner 2024年1月数据显示,2023年全球数据中心系统增速为7.1%。2023年英伟达收入增长126%,英特尔、AMD收入却分别下滑了14.0%和3.9%。截至美国东部时间6月18日下午收盘时,英伟达市值登顶,但英特尔股价下跌1.13%,AMD股价收盘下跌2.38%。

要长期支撑如此高的市值,英伟达需要做更多。

投资者对英伟达的期待主要来自两点。其一,英伟达增长得太快了,未来股价有可能会回调。其二,英伟达的成功完全依赖于AI芯片技术,但AI泡沫破裂的风险始终存在。相比之下,苹果、微软的业务更多元,可能更具长期优势。

6月7日,英伟达执行1拆10的股票分拆计划。理由是,希望让员工和投资者更容易持有其股票。当越来越多的人从英伟达股票中获得足够的收益时,英伟达股价波动的风险随之增大。一位IT产业人士曾表示,股票定价高更能吸引机构,股票定价低容易吸引散户。前者股价涨跌相对稳定,但后者股价容易因概念、热点出现剧烈波动。

如果维持目前状态,英伟达会面临一个长期命题——科技公司的资本支出有周期性变化,不可能长期维持60%以上的资本支出增速,正常增速通常在20%以下。这意味着,云厂商对AI芯片的需求增长并不是无止境的。科技公司一旦资本支出放缓,英伟达也会随之面临业绩放缓的局面。

事实上,在2022年三季度至2023年一季度,当时美国云厂商处于增长低迷期,资本支出连续多个季度保持负增长,英伟达当时营收增速、净利润增速也多个季度保持负增长。

今年6月,黄仁勋在说服企业购买英伟达AI芯片时说,“你买得越多,就省得越多。”然而,科技公司的资本支出必须转化成收入增长。这轮AI浪潮中,英伟达是第一波赚到钱的“卖铲人”。近一年多个季度营收增速已超过100%甚至200%,同比提升100个-200个百分点。

相比英伟达这个“卖铲人”的角色,作为“淘金人”的科技公司目前赚得还不够多、不够快。过去一年,微软、谷歌的云业务营收增速约为20%-30%,同比提升仅5个-10个百分点。2023年之后,微软、谷歌均出现了资本支出增速远超云业务营收增速的情况。

按照正常周期波动,科技公司进行高强度资本支出之后,通常会控制投资规模。大模型不能只是概念,云厂商目前正在试图让技术尽快转化落地,进而实现业绩兑现。

英伟达在未来12个月的业绩增长预期是确定的。但英伟达的现实挑战是,如果科技公司无法在未来两年通过大模型获得切实的业绩增长,那么它的业绩增长也将缺乏坚实基础。

美国投资者社区SeekingAlpha有投资者判断,科技公司在智能芯片领域的整体投资成本目前过高,这种局面难以长期持续。英伟达未来难以持续爆发式增长,它的业绩更可能保持温和增长。

一位资深AI芯片从业者认为,尽管英伟达产能一直在提升,但市场需求有边界。英伟达2023年净利润增长700%以上的情况不太可能在2024年重演。决定英伟达业绩的核心因素是,AI大模型公司能否真正规模化盈利。

科技公司正在考虑通过技术手段控制资本支出。云计算的一大技术特征是,可以削峰填谷用有限的芯片向更多客户提供服务。一位中国头部云厂商人士解释,云厂商下一步要做调度优化、利用率优化,资本支出增速会逐步放缓,这和英伟达的增长诉求存在冲突。

科技公司对英伟达已有所警惕。微软、英伟达、谷歌均在自研AI芯片,试图替代一部分英伟达的AI芯片,减轻对英伟达的依赖。

中国是全球第二大AI芯片市场。但受美国商务部出口管制规则影响,英伟达A100、H100、B100系列高端AI芯片均无法销售至中国大陆市场。一批中国企业也在自研可替代英伟达的AI芯片。

产业从业者认为英伟达未来更有可能回归温和增长。资本市场对英伟达的判断存在分歧。一种乐观的观点是,英伟达市值还未见顶。

英伟达、微软、苹果分别处于半导体、软件、消费电子三个不同行业。三个行业的平均市盈率不同,微软、苹果的市盈率与所处行业基本一致。半导体企业市盈率一般在20左右,人工智能企业市盈率一般高于50。英伟达2024年一季度滚动市盈率是73.7。

有投资者认为,如果把英伟达视为人工智能企业,它的市盈率未偏离行业正常水平。考虑到英伟达的业绩成长性高于苹果、微软,英伟达没有被高估。美国罗森布拉特证券 (Rosenblatt Securities)的汉斯·摩西曼(Hans Mosesmann)把英伟达目标价从140美元上调至200美元,这意味着英伟达有近50%的上涨空间。

6月15日,美国投资机构Navellier&Associates董事长路易斯·纳维利尔(Louis Navellier)撰文称,英伟达执行1拆10股票分拆计划后,未来市值有机会突破4万亿美元甚至5万亿美元。美国投资机构预期,首家突破4万亿美元市值的企业将在英伟达、微软、苹果三者中诞生。